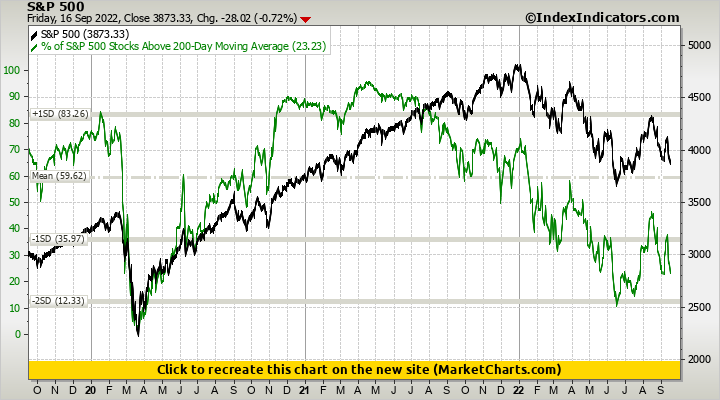

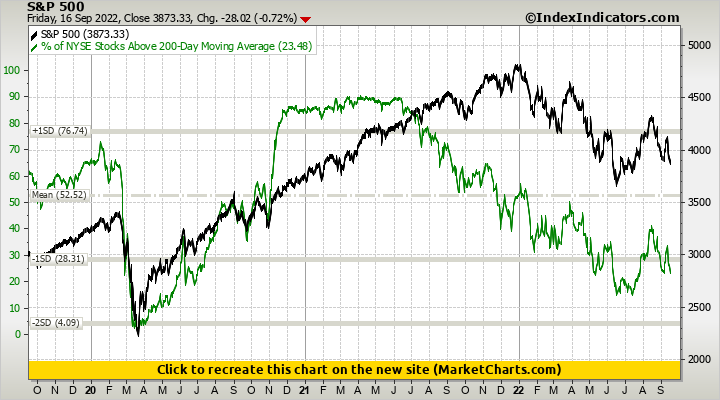

Jelen állapot szerint az egyes papírok 200DMA felett az alábbi arányokban tanyáznak:

S&P500 komponensek 79,36%-ban

illetve NYSE esetében 53,54%-ban

tanyáznak a 200 napos mozgóátlag felett.

Irodalom szerint 80% fölött medvepiacot, míg 20% alatt bikapiacot indikál a mutató. S&P500 esetén a kritikus zónába értünk, míg a teljes NYSE-n semleges területen vagyunk. Ez talán még nem indokol semmilyen beavatkozást, de mindenesetre figyelmeztető jel.

Megvizsgálva a szektorok relatív (S&P500-at bázisként véve) teljesítményét az alábbi képet látjuk:

A fekete vízszintes vonal a szektorok egyszerű átlagát reprezentálja súlyozás nélkül (Ne zavarjon, hogy nem egyezik S&P értékével).

Eszerint az elmúlt időszakban a alul-felülteljesítő szektorokvegyes képet mutatnak. egyarán megtalálható mindkét oldalon az inkább bika irányt szuggeráló, mint a defenzív szektorok. Pl. XLV felülteljesítése inkább óvatosságra int, de a XLK és XLI ellentétes sugallatú.

A kép jelenleg inkább kiegyensúlyozottnak tűnik. Úgy gondolom, hogy nem dőlt el az igazán domináns irány. A mikulás szezonális hatása mindenesetre még tovább fűtheti a piacokat. Ha szektorok teljesítményének trendje változik, az legalábbis további figyelmet érdemel.

Ezen a charton elérhető az egyes szektorok historikus teljesítménye. Egyenként be lehet kapcsolni őket (így nem zavar a sok vonal) és összevetni a szektorteljesítmények trendjeit.

Végül az utolsó kereskedési nap (11/21) pozíciói szektoronként a historikus (2000.01.03-2014.11.21) adatokhoz képest (1Mo rolling return 8DMA) :

Függőleges tengely a szektorteljesítményt, míg a vízszintes S&P500-t mutatja Amennyiben a piros pötty a fekete folytonos vonal alatt tartózkodik, akkor a szektor alulteljesít a benchmarkhoz képest és vica versa.